AI 자산운용 보고서 (2)

Active Index ETF

이전글:

ETF : 액티브에서 패시브로

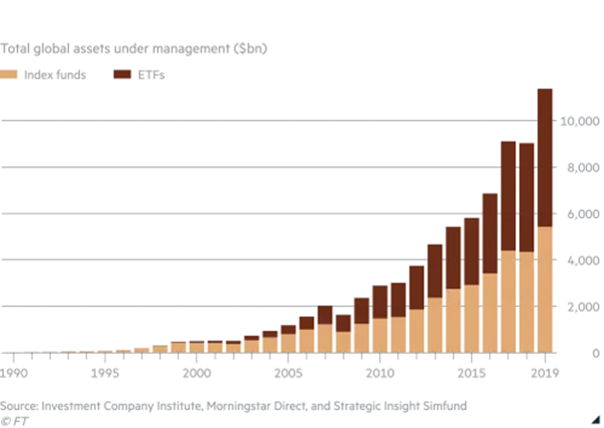

헤지펀드가 단일종목이 아닌 포트폴리오에 통계적 차익거래를 적용하여 높은 수익률을 올리는 동안, 자산운용업계에서 투자상품이 고객에게 전달되는 방식에도 큰 혁신이 일어났다. ETF는 상장지수펀드로, 상장되어 거래되는 펀드이다. ETF는 전략C와 시기적으로 큰 차이가 나지않는 1993년 처음 등장했다. 초기에는 별 반응을 얻지 못했으나 시장의 알파(전략에 의한 초과수익)가 빠르게 사라지자 점점 많은 펀드들이 개별주식의 선별을 포기하고 인덱스를 통한 자산배분 등으로 방향을 잡으며 ETF를 활용하게 되자 ETF의 자산규모는 폭증했다. 2019년 말 기준으로 ETF의 총 자산규모는 5트릴리온달러, 약 6천조원에 이르며 성장세도 가파르다.

ETF는 편리함과 실시간 거래라는 중요한 특징을 가지고 있다. ETF 이전에는 S&P500 지수를 따라 투자하려면 일일히 지수구성종목을 비율대로 매수하거나, 이를 대신해주는 인덱스 펀드를 사야 했다. 시장에서 주식을 일일히 매수하면 실시간 거래는 만족시킬 수 있지만 매우 불편하고, 인덱스 펀드는 매매는 편하지만 매수/환매에 며칠의 시간이 걸리고, 하루에 한번 기준가가 나오므로 장중 변동에 대한 대응이 불가능해진다.

ETF의 인기는 계속 높아져서, 더 이상 초과수익을 내는데 실패하고 있는 높은 보수의 액티브 뮤추얼 펀드로부터 빠져나온 자금을 계속 흡수하고 있다. 2000년대 초반 이후로 액티브하게 운용되는 뮤추얼 펀드는 지속적으로 자금 유출을 겪고 있으며, 빠져나온 자금은 대부분 인덱스펀드와 ETF로 향하고 있다.

최근 무섭게 성장하고 있는 테크핀 기업, 금융 플랫폼 기업, 로보어드바이저 기업들도 ETF의 미래를 밝게한다. 테크핀 회사들은 실시간 고객데이터를 처리하여 개인화되고 맥락에 맞는 포트폴리오의 실시간 추천 및 판매, 관리를 추구하고 있다. 이런 모델에서, 포트폴리오는 ETF로 구성하는 것 말고는 딱히 대안이 없다.

펀드 등의 금융상품은 앞서 언급했듯이 하루에 한번 기준가가 나오고, 계약의 번거로움과 더불어 매수/환매에도 며칠의 시간이 걸리기 때문에 즉시성이 필요한 실시간 자산관리 서비스에는 사용될 수 없기 때문이다. 테크핀 회사가 "코스피지수가 갑자기 급락하고 있을때, 금을 검색한 고객에게 적절한 개인화된 포트폴리오를 플랫폼 내에서 즉시 제안하거나 오퍼레이션"하려고 한다면 ETF가 현재 유일한 방법이고 향후에도 그럴 것이다.

Active Index ETF

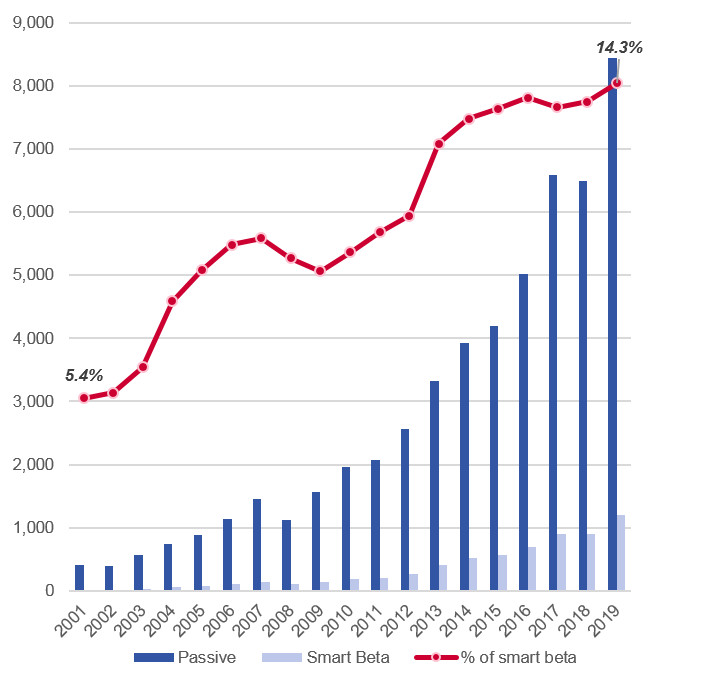

액티브인덱스, 스트래티직 베타, 액티브 베타, 스마트베타는 크게보면 다 같은 용어들이다. 지수를 단순히 추종하는 것에 그치지 않고, 전략적인 운용을 통해 지수대비 초과수익을 올리겠다는 운용전략을 의미한다. 현재 액티브 인덱스를 표방한 ETF의 규모는 약 100조원으로 전체 ETF 규모의 2%에 불과하나, 성장률은 ETF의 3배에 달할 정도로 급속도로 성장하고 있다. 투자의 목적은 높은 수익이므로 지수와 같게 움직이면서 지수대비 높은 수익을 낼 수 있는 ETF 가 있다면 지수 대신 선택하지 않을 이유는 별로 없다.

2019년 ETF.com의 글로벌 투자자 서베이에 따르면 응답자의 92%가 최소 한 개 이상의 액티브인덱스 ETF에 투자하고 있으며, 26%는 액티브펀드의 대안으로 액티브인덱스 ETF를 선택했다고 답했다. 또한 10조원 이상의 AUM을 가진 펀드 중 66%가 액티브인덱스 방식을 도입하고 있으며, 이 비율은 빠르게 늘어나고 있다.

액티브인덱스 비지니스의 가장 큰 문제는, 앞서 퀀트헤지펀드의 사례에서 보았듯이 더이상 값싼 알파는 존재하지 않는다는 것이다. 그러나, ETF가 큰 시장을 가져오기 위해서는 연 1% 미만의 낮은 운용보수로 운용되어야 하며, 실시간으로 매매되는 특성상 성과보수도 받기 어렵다. 그리고, enhance 해야할 인덱스의 종류만 수천개에 달한다.

지금과 같이 노동집약적인 프로세스와 비용구조로는 답이 나오지 않는 것이다. 그래서, 현재 대부분의 액티브인덱스 ETF 들은 많아야 10개 정도의 팩터를 활용해, 팩터들의 선형결합 형태로 모델을 만들어 사용하는 식으로 운용되고 있고, 그 결과 그다지 좋은 성과를 내지 못하고 있다.

이 문제를 해결하기 위해서는 저비용과 알파(지수대비 초과수익)의 두마리 토끼를 동시에 잡을 혁신이 필요하다.

다음글: